在此背景下,江山股份和福华通达也开启了兼并重组之路,他们的目标不仅是做大,更是要做优、做强。

CFP供图

国外并购如火如荼

近年来,国际农化巨头并购整合浪潮如火如荼,协同效应、规模优势、产业集中度不断提升。

自2011年全球粮食价格指数达到顶峰后,国际农产品价格持续走低,导致农民种植积极性下降、农化产品需求减少,世界农化市场库存趋高、产能过剩。受此影响,2015年全球农化六强公司的农药销售额全线下跌。除孟山都外,杜邦、陶氏、先正达、巴斯夫、拜耳的农药销售额跌幅均超过10%,分别为17.9%、13.4%、12.1%、10.7%、10.4%。在此背景下,国际农化巨头之间的并购日渐活跃。

2015年12月11日,陶氏化学与杜邦宣布正式达成平等合并协议,成立一个1300亿美元的公司陶氏杜邦。后几经波折,历经21个月,至2017年8月31日合并全部完成。

2016年2月,让国际农化市场震惊的重磅消息再度传出,中国化工宣布将以430亿美元的对价收购瑞士农化和种子公司先正达。这一过程一波三折的并购案,历时16个月,于2017年6月完成最后交割。此后在2020年,先正达与以色列的安道麦以及中化集团的化肥和种子业务进行合并。

2016年9月,美国孟山都接受拜耳价值660亿美元的收购要约。

2019年9月30日,日本住友化学宣布,以约800亿日元收购澳大利亚农药巨头纽发姆的南美业务。

通过多年的激烈竞争和并购重组,全球农药工业格局已经初步形成,以先正达、拜耳、巴斯夫、科迪华(陶氏和杜邦合并后拆分组建)为第一集团的跨国公司在全球农药市场占比达到近60%。

随着竞争力的提升,农化巨头经营业绩也有了稳健增长,即使在新冠肺炎疫情影响下,仍呈现出发展韧性。

据了解,2020年,先正达销售额231亿美元,较2019年增长5%,剔除15亿美元汇兑损失的影响(按固定汇率),同比增长12%。全年的税息折旧及摊销前利润为40亿美元,增长3%。

2020年,拜耳集团销售额为414亿欧元,经汇率与资产组合调整,增长0.6%;不计特殊项目的息税折旧摊销前利润为114.61亿欧元,与上年持平。

而巴斯夫2020全年销售额为591亿欧元,与2019年几乎持平。特别是四季度业绩表现抢眼,销售额较2019年同期提升8%,为159亿欧元;不计特殊项目的息税、折旧及摊销前收益提升15%,为21亿欧元。

福华通达草甘膦生产线

国内整合也在加快

纵观国内农化行业,近年来在国内政策的鼓励支持下,结合企业困窘的现状,农化企业间的并购整合速度也在加快。

自2015年来,我国农化行业一直处于低迷状态。特别是2017年甚至出现了新世纪以来第一次产量同比下降的情况,再加上激烈的竞争使得行业产品价格下跌,多数企业经营困难。2017年我国规模以上农药企业亏损达64家。

政策层面上,《农药工业“十三五”发展规划》提出,鼓励通过兼并、重组、股份制改造等实现企业大型化,国内农化企业间并购整合速度开始加快。

2018年2月8日,兴发集团与仙隆化工、江苏腾龙分别签订关于收购内蒙古腾龙100%股权的《股权转让协议书》,以巩固其在草甘膦行业的地位,涉及金额约2.4亿元。

2018年6月,中化国际拟与中化浙江以不超过61亿元的价格通过增资和收购方式,共同投资江苏扬农集团,该集团旗下扬农化工为中国拟除虫菊酯类农药生产基地。

2018年10月,利民化工股份有限公司在公告中表示,为完善产业链布局,拟收购威远农药等3家公司各100%的股权,收购价格预计为7.5亿~8亿元。

2019年6月6日,江苏扬农化工股份有限公司发布公告称,拟以9.13亿元现金购买中化国际(控股)股份有限公司持有的中化作物保护品有限公司100%股权和沈阳中化农药化工研发有限公司100%股权,并于2019年9月29日完成股权工商变更。

特别是今年3月31日,中国中化集团有限公司与中国化工集团有限公司实施联合重组,万亿级巨无霸来袭。5月8日,中国中化集团有限公司与中国化工集团有限公司重组后的新公司--中国中化控股有限责任公司成立。一家资产过万亿元的中国化工行业领军企业扬帆启航,为打造世界一流的综合性化工企业迈出关键一步。

业内人士认为,此次“两化”重组再出发,从石油到化工品的全产业链得以强化,对标国际化工巨头巴斯夫,传递出在能源化工和农业化工领域获得更多国际话语权的强烈寓意。

福华通达30万吨/年烧碱装置DCS控制室

不仅做大更要做强

从国际农化巨头到国内大型化工企业,企业间的兼并重组展现出行业整合是未来发展的大趋势。

江山股份董事长薛健表示,2016年以来,德国拜耳、中国化工、陶氏和杜邦等国际农化巨头均纷纷选择并购重组,而国内农化企业普遍存在规模小、缺乏终端品牌及境外销售渠道等特点,若不尽快参与国际农化行业的整合扩大规模及影响力,新的国际农化格局一旦形成,将对企业未来发展空间形成较大影响。

基于此,江山股份和福华通达今年也开启了兼并重组之路,他们的目标不仅是做大,更是要做优、做强。

综合江山股份披露的重组相关信息可以看出,福华通达经营范围包括生产、销售草甘膦、草铵膦、草甘膦铵盐、水剂、可溶粒剂等;江山股份则主要从事以除草剂、杀虫剂为主的农药产品,以特种化学品、化工中间体、氯碱、新材料为主的化工产品,以及热电联产蒸汽等产品的研发、生产和销售。

福华通达与江山股份在业务上有重合,都从事草甘膦的生产。目前草甘膦是全球使用量最大的除草剂之一。数据显示,2019年度全球草甘膦产能约为110万吨,生产企业总计在10家左右,其中被拜耳收购的美国孟山都拥有产能约38万吨/年,剩余产能主要集中在中国。

从国内来看,福华通达与江山股份均是行业的龙头企业,福华通达草甘膦产能15.3万吨/年,江山股份草甘膦产能约为7万吨/年,此次两家企业兼并重组后,22.3万吨/年的草甘膦产能规模将在全国稳坐头把交椅,占据全球20%以上的产能份额,在国内和国际农化领域的话语权也将大大提升。

从被收购的企业福华通达来看,其在研发能力、市场开拓和客户资源等方面拥有雄厚实力。据了解,福华打造了垂直一体化的循环经济产业链。在产业链前端,福华拥有储量约7000万吨的磷矿、9000万吨的盐矿以及45万吨萤石矿等矿产资源,生产草甘膦所需的80%以上原料基本实现自给,生产成本得到有效控制。

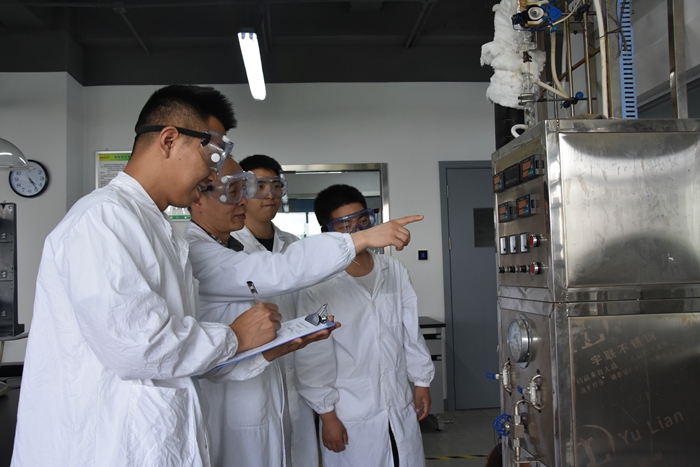

另外,在外界最为看重的科技创新方面,福华通达建有四川省有机磷除草剂副产物循环利用技术工程实验室和四川省草甘膦清洁生产工程技术研究中心。截至目前,福华通达已获得专利70项,其中发明专利60项。公司年产12万吨甘氨酸法草甘膦清洁创新技术集成应用成果荣获2011年四川省科技进步奖二等奖。

从市场开拓看,福华通达已在超过90个国家实现农药的注册登记,在国际农化市场上的销售渠道相对稳定。目前已经与纽发姆、科迪华等知名跨国农化企业建立了良好的合作关系。

业内人士认为,此次收购完成后,公司在研发能力、市场和客户资源以及产业布局等方面将形成“1+1>2”的局面。

此外,从区域协同来看,江山股份收购福华通达也可以说是一次典型的东西部优势资源的整合。

江山股份位于中国东部、长江入海口的江苏南通,拥有上市公司先进的管理理念、高端技术、人才队伍和物流条件。而福华通达地处中国西部、长江中下游的四川乐山,拥有丰富的矿产、电力资源,具有比较优势的人力成本等。

在业内人士看来,通过资产重组,双方会充分依托长江经济带,形成长江上下游资源、产业等方面的全面互动,发挥各自优势,做强国内业务,做实国际业务,大大提升双方的效益,或将对全球农化行业格局产生较大影响,能够真正帮助两家企业调整产品结构,优化产业布局,实现更高质量的发展。

福华通达污水处理池

证监会:不断优化并购重组监管机制

本报讯 7月16日,证监会新闻发言人高莉在新闻发布会上表示,下一步,证监会将不断优化并购重组监管机制,促进上市公司质量全面提升。

据高莉介绍,为进一步发挥资本市场并购重组主渠道功能,证监会以证券法修订、注册制改革为契机,深入推进并购重组市场化改革。具体为,一是简政放权,压减行政许可事项;二是服务多元融资需求;三是推进并购重组的注册制改革。

在华兴证券(香港)首席经济学家庞溟看来,推进并购重组注册制改革,是稳中求进地在全市场、全流程、全链条继续推动实施注册制改革以及监管监督机制改革的重要一步,有利于不断提升其审核效率和市场各方改革获得感,构建高效透明的资产重组审核机制,支持上市公司通过并购重组壮大主业、做优做强、提升质量,服务经济社会高质量发展。

据统计,截至7月18日,今年以来,证监会共收到26单企业并购重组项目申请,其中1单已获并购重组委审核通过。结合年内证监会并购重组委审核的18单并购项目看,15单已获通过,3单被否,并购重组过会率为83%。

从注册制下的并购重组看,截至7月18日,创业板共收到7单企业并购重组项目申请。从审核状态来看,1单处于新受理,2单已问询,3单中止,以及1单已撤回;科创板新增1单企业并购重组项目申请,目前的审核状态为已回复。

据了解,为切实发挥并购重组提升上市公司质量的功能作用,6月22日,沪深交易所分别发布新修订的《上海证券交易所科创板上市公司重大资产重组审核规则》《深圳证券交易所创业板上市公司重大资产重组审核规则》等有关业务规则,明确设立并购重组委,规定并购重组委的职责,以及上市公司并购重组审核标准、程序等。

“随着注册制改革的深入推进以及并购重组制度的逐步完善,预计未来并购重组审核工作的质量和透明度有望再上一个新台阶,且并购重组的数量、规模、质效以及合规化程度也将不断提升。”庞溟特别提醒,在并购重组注册制标准、进程、结果和监管措施全链条公开透明的前提下,上市公司和中介机构需要真正具备与注册制相匹配的理念,严把申报项目信息披露质量关和并购重组标的资产质量关,让投资者看得见、看得清、看得懂。(杜雨萌)

福华打造的四川省有机磷除草剂废副产物循环利用技术工程实验室