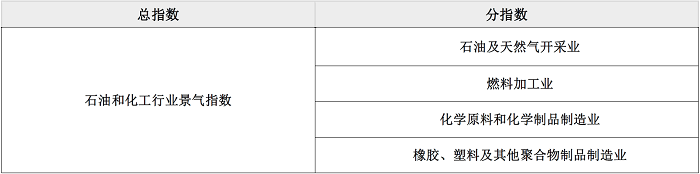

石油和化工行业景气指数由中国石油和化学工业联合会与山东卓创资讯股份有限公司联合编制,是石油化工行业的微观景气循环监控指标,包括“石油和天然气开采业景气指数”“燃料加工业景气指数”“化学原料和化学制品制造业景气指数”“橡胶、塑料及其他聚合物制品制造业景气指数”4个分指数。石油和化工行业景气指数的景气指标选择以度量行业的潜在产出和经济效益为标准,包括生产类微观数据和行业效益类数据,生产类微观数据包括:产能利用率、产品盈利能力、产成品库存水平。基础数据来源于与千余家企业建立的定期调研评估结果。

核心摘要

需求复苏,补库存周期有望开启

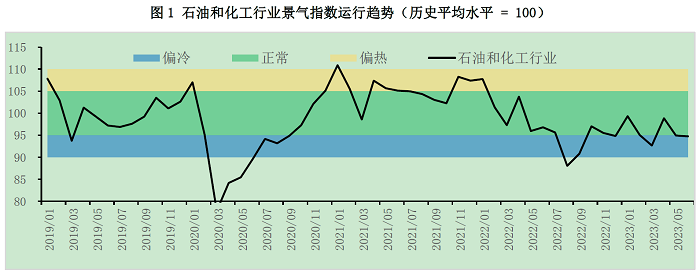

2023年6月,石油和化工行业景气指数环比略有下降,仍处偏冷区间。2023年上半年,在经济衰退预期下,国际大宗商品面临降价压力;2023年5月美国债务上限问题未能及时解决,短期出现较大的流动性冲击,大宗商品降价压力进一步增大;2023年6月,除美联储外全球主要央行超预期加息,大宗商品降价压力继续加大。在此背景下,石油和化工行业景气指数震荡走低符合市场规律。

6月份的数据出现了一些积极的变化。下游近需求端的橡胶、塑料及其他聚合物制造业景气指数环比实现正增长,生产热度和存货周转率出现明显改善。燃料加工业、化学原料和化学制品制造业库存指标也有明显改善,这预示着需求复苏正在向产业链中上游传导,去库存周期正在收尾。

热点聚焦

全球通胀降温 主要央行超预期加息

2023年6月,全球通胀数据降幅明显:与5月相比,美国CPI从4.9%下降至4%,欧盟CPI从6.1%下降至5.5%,加拿大CPI从4.4%下降至3.4%,澳大利亚从7.8%下降至7%。因为债务上限问题,美联储暂保持利率不变。除美联储外,欧央行、英央行、澳联储、加拿大央行、挪威央行等加息,其中英央行和挪威央行一次加息50个基点。美联储虽暂停加息,但再次强调降低通胀目标,释放“鹰派”信号,市场预计美联储7月将继续加息。

建议及提示

市场预期

库存指标继续改善,补库存预期逐步升温。

风险提示

国际气象组织预测,下半年中等强度厄尔尼诺现象发生概率达90%,部分地区农产品和能源供应或受到影响。

一、石油和化工行业景气概况

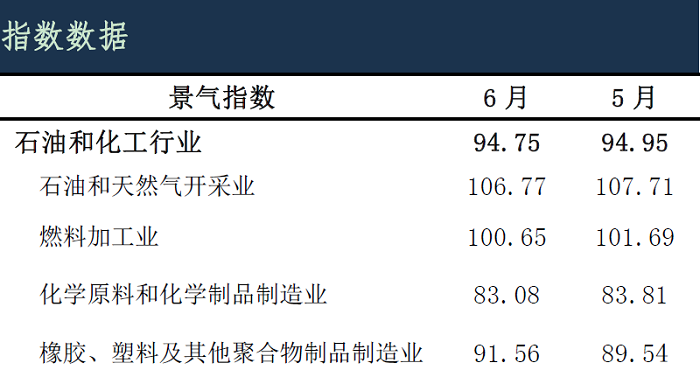

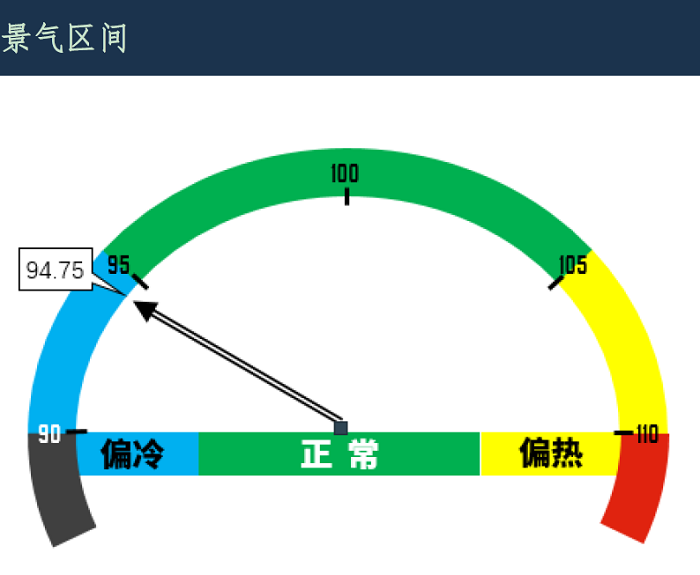

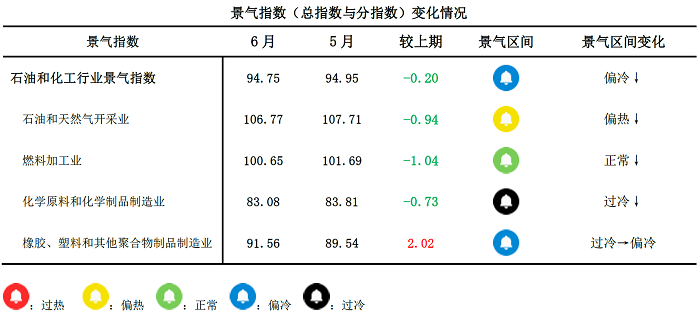

2023年6月,石油和化工行业景气指数回落,降至94.75,较2023年5月下降0.2个百分点,略低于正常区间,暂处于偏冷区间;较2022年6月下降2.06个百分点。

2023年6月,中国经济延续复苏态势,复苏动能仍然偏弱。根据国家统计局数据,2023年6月,制造业PMI小幅回升0.2个百分点至49%,仍处收缩区间。重点城市房地产市场供需继续走弱,一线城市韧性好于二三线城市。5月新增社融1.56万亿元,同比少增1.3万亿元;5月新增信贷1.36万亿元,同比少增5418亿元,低于市场预期。国际方面,除美联储外,主要央行超预期加息,在流动性持续收紧的大环境下,大宗商品价格仍面临下调压力。

石油和化工行业景气指数下跌幅度大幅收窄。分行业来看,国内连日创纪录高温影响出行需求,燃料加工业景气指数环比下降1.04个百分点,在分行业中降幅最大。石油和天然气开采业景气指数环比下降0.94个百分点,景气指数仍处偏热区间。化学原料和化学制品制造业景气指数环比下降0.73个百分点,在分行业中降幅最小。橡胶、塑料和其他聚合物制品制造业景气指数环比增长2.02个百分点,从过冷区间升至偏冷区间,是需求边际改善的复苏信号。

二、热点分析及未来展望

1.能源市场利多加码 天然气价格反弹明显

国际原油利多增加。供应方面,6月5日,OPEC+会议决定,沙特7月额外自愿减产100万桶/日,之前的减产计划延长一年,同日沙特阿美全面上调OSP(官方协约价格),超出市场预期。7月3日,沙特宣布减产100万桶/日的计划延长至8月,俄罗斯同时也宣布维持减产50万桶/日的计划,8月减少相同数量的出口以减少供应。沙特与俄罗斯的决定反映出OPEC+在原油保价上的意见一致。OPEC+减产措施主要是为应对因经济衰退可能出现的供应过剩预期,原油供需仍处于偏紧的状态。库存方面,截至6月底,美国SPR(国家石油战略储备)库存下降至3.472亿桶,出库数据显示,美国能源部已经完成了2023年2月制定的2620万桶释放计划。除非油价大幅上涨,美国能源部大概率将停止SPR出库,并循序开展SPR补库。2021年10月至今,国际油价一直在震荡下行,直接原因是美国大量释放的低价战略储备原油冲击了市场。自2023年7月1日起,这种 “廉价原油”的供应已经终止。

天然气价格筑底反弹。受暖冬影响,2023年上半年欧洲天然气价格大幅下跌。6月1日,TTF(荷兰天然气期货)主力合约价格最低跌至约23欧元/兆瓦。随着北半球多地区出现创纪录高温,电力供应压力上升,TTF价格也开始筑底回升,截至6月底主力合约价格反弹至约34欧元/兆瓦,较月初涨幅高达33%。

整体来看,国际能源供应仍呈现较高的脆弱性,供应国政策变化、气候异常等因素都可能引发能源供需失衡,低库存压力或引发能源价格反弹。

2.厄尔尼诺下半年大概率出现 警惕气候异常引发的供应紧缺

厄尔尼诺现象平均每两年到七年发生一次,一般持续9至12个月,通常会造成南美洲南部、美国南部、非洲之角和中亚部分地区的降雨量增加,显著增加太平洋飓风数量;同样也会造成澳大利亚、印度尼西亚、南亚部分地区、中美洲和南美洲北部的严重干旱。国际气象组织、美国国家和大气管理局等多个气象机构均发表厄尔尼诺预测报告,2023年下半年发生厄尔尼诺已是大概率事件。厄尔尼诺现象伴随的天气异常或影响部分区域部分品种的农产品和能源的供应,导致出现供应缺口。

3.石油和化工行业景气展望

6月份石油和化工行业景气指数虽环比走弱,同比降幅有所扩大,但从景气指标结构上看,边际改善明显。全行业的存货周转率环比均出现上涨,下游的橡胶、塑料和其他聚合物制造业景气指数环比实现正增长,说明需求复苏正在支撑全行业的景气指数完成筑底回暖,复苏趋势得到进一步确认。展望三季度,国际能源利空出尽,利多逐步加码,能源价格或迎来反弹,上半年持续阻碍石油和化工行业景气指数增长的成本端因素或从利空转为利多。综上所述,预计石油和化工行业景气指数将迎来整体反弹。

附录

1.指数结构

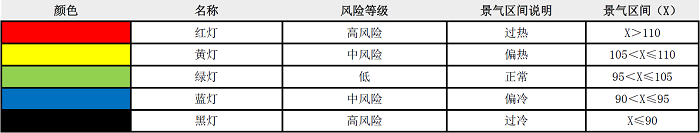

2.景气区间

3.景气指标说明

生产热度,是根据产品的价差、开工、库存三个基本面数据,通过行业生产热度核心算法计算得到的景气指标,反映企业经理人对生产经营的调整。对企业生产运行情况反映较为敏感和领先,稳定性低于成本利润率、存货周转率。

成本利润率,是反映行业投入产出水平的重要指标,在效益指标中较为敏感,稳定性最高。从微观景气循环周期上来说,成本利润率高是景气度高的证明。

存货周转率,即存货的周转速度,反映存货的流动性和资金占用量是否合理,是衡量企业资金利用率的核心指标。其稳定性和敏感性介于生产热度和成本利润率中间。